火拼IPO!网约车激烈竞争格局下,Uber和Lyft融资的

时间:2021-03-20 | 标签: | 作者:Q8 | 来源:网络

小提示:您能找到这篇{火拼IPO!网约车激烈竞争格局下,Uber和Lyft融资的}绝对不是偶然,我们能帮您找到潜在客户,解决您的困扰。如果您对本页介绍的火拼IPO!网约车激烈竞争格局下,Uber和Lyft融资的内容感兴趣,有相关需求意向欢迎拨打我们的服务热线,或留言咨询,我们将第一时间联系您! |

原标题:火拼IPO!网约车激烈竞争格局下,Uber和Lyft融资的每一步都在盯紧对手 作者: Evelyn Zhang 来源:前瞻网 多年以后,2018 年 12 月 6 日都将被记入网约车进展的一个节点:Uber 和 Lyft 双双开始向美国证券交易委员会(SEC)提交了自己的 IPO 申请,准备冲刺上市。 这对于两家公司的投资者来说都是一个好消息,这些投资者推动了两家高额估值背后的迅速增长。

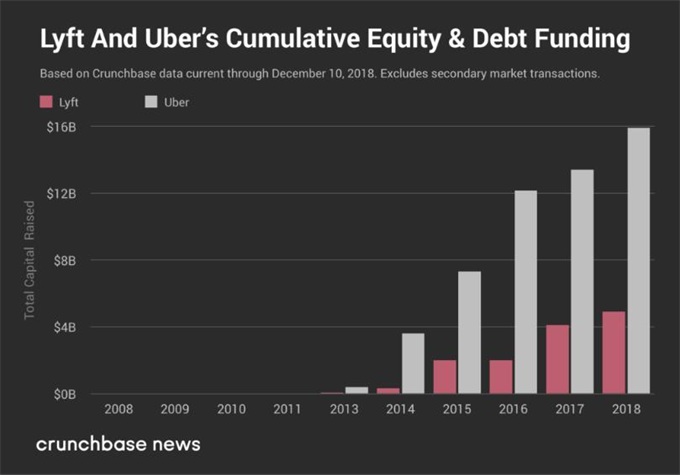

Uber 和 Lyft 资金的规模和来源 两家公司都筹集了巨额资金。银行家们表示,Uber 上市后可能价值超过 1000 亿美元。虽然 Lyft 的 180 亿-300 亿美元 IPO 估值相比之下可能看起来微不足道,但即便如此,仍然会使其成为近年来上市的最具价值的科技公司之一。 下图显示了迄今为止每家公司已知资金的细目。

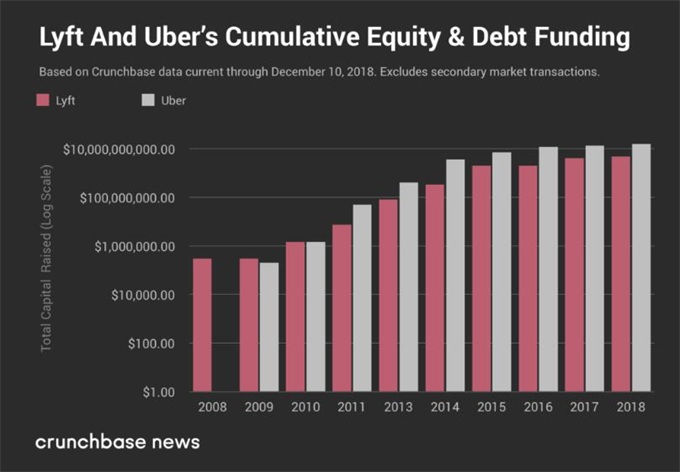

Uber 在几轮债务、私募股权投资以及大量风险投资(和企业风险投资)资金之间,Uber 稳稳拿下了超过 159 亿美元的已知风险投资(包括 31.5 亿美元的累计债务发行),在美国非上市高科技公司中遥遥领先。 它的支持者包括像 Sequoia Capital、Kleiner Perkins 和 Benchmark 这样的硅谷知名投资机构,以及从微软到滴滴出行、Google Venture 等甚至有着一定竞争关系的企业。Uber 的现金需求如此之大,以至于来自卡塔尔和沙特阿拉伯的大型主权财富公关危机事件公了基金直接投资于其产品。 事实上,这两家政府支持的基金也是软银近 1000 亿美元愿景基金(Vision Fund)的主要有限合伙人。通过领导多个一级和二级市场交易,Vision Fund 于 2018 年 1 月成为 Uber 的最大股东,至少持有该公司 15% 的股份。换句话说,沙特和卡塔尔的投资者(至少)得到公司的两成,如果最终上市时价值超过 1000 亿美元,他们就真的要狂喜鼓掌了。 高盛和摩根士丹利两家华尔街投行对它的估值预期高达 1200 亿美元。这将使其上市成为科技行业规模最大的 IPO 之一。熟悉 Uber 计划的人士还向媒体透露,Uber 将围绕 IPO 进行的规划称为“自由计划”(Project Liberty)。而这可能是对数千名员工和投资者进行的暗示,多年来他们一直都在等待出售所持公司全部股权以获利。 Lyft Lyft 拥有超过 49 亿美元的已知资本,无论采用何种标准,Lyft 的大量投资者现金都令人印象深刻。公开资料显示,从 2012 年成立至今,Lyft 一共融资 51 亿美元,其估值也在近两年大涨:2017 年 4 月,Lyft 的估值为 75 亿美元;到 2018 年初,Lyft 再融资 15 亿美元,估值也升至 115 亿美元;今年 6 月,在获得由投资机构 Fidelity Investment 领投的新一轮 6 亿美元融资之后,Lyft 估值达 到151 亿美元。 该公司在其投资者群体中拥有许多备受瞩目的支持者。像 Andreessen Horowitz,Founders Fund 和 Mayfield Fund 这样的公司都投资了 Lyft。梅菲尔德(Mayfield)领投了 Lyft 的 A 轮融资,然后是 C 轮。该公司还从政府管理的基金——安大略省教师退休金计划中获得了一些直接投资。 Lyft 还获得了支持的成长型股票基金——CapitalG 的 G 轮领投融资,据推测,作为其全球范围的企业投资战略的一部分,滴滴出行投资了 Lyft 的 E 系列和 F 系列。 激烈的竞争:相似的融资战略 两家公司大约在同一时间开始。Uber 成立于 2009 年 3 月,并在 8 月份筹集了第一轮融资。Zimride——最终成为 Lyft 的公司,于 2007 年 5 月正式成立,并在 2008 年 7 月举办了第一轮。显然,两家公司都会继续筹集更多资金。 在下面的图表中,CrunchBase 给出了每家公司筹集的总资本(包括股权和债务发行)随时间变化的总计。2013 年之前筹集的相对较小的资金金额未显示在图表上。

竞争促使两家公司同时推出新的服务模式。Lyft 服务的第一次迭代,是在 2012 年 5 月推出的。,从最初的黑色汽车和豪华轿车服务开始,于 2012 年 7 月推出其 Uber X 平台,开放更低成本的基本款丰田普锐斯这样的车型。 DiMaggio&Powell(1983)的组织研究表明,竞争激烈的市场将产生具有类似结构和策略的组织。虽然这些竞争公司可能取得不同程度的成功,但他们将以类似的方式应对不断变化的市场条件。我们可以在对数比例图表中看到这种行为的一个版本(其中 Y 轴基于 10 的幂),这表明 Lyft 和 Uber 如何同时增加他们的融资(如果不是在相同的规模)。

Uber 和 Lyft 不得不筹集更多资金,实际上是保持跟竞争对手的节奏和联系,尽量抢占先机,必要时随时反戈一击不至于转眼痛失整座城池。 由于竞争,两家公司都融合了非常相似的服务模式。他们既提供高端车辆,也提供更多日常汽车的集合和单人游乐设施。部分是为了跟上自行车和踏板车等竞争形式的交通,Uber 和 Lyft 推出了他们自己的最后一英里交通选择。而且,最后,考虑到给司机付钱是最大的开支之一,两家公司都有自己的(非常昂贵的)研究实验室和汽车制造商合作伙伴关系(Uber 与丰田,Lyft 与通用汽车),所有这些都有利于开发自动驾驶汽车。 尽管过去几天公众市场并不稳定,Uber 和 Lyft 在自己的 IPO 进程推进上却不遗余力。Uber 选择摩根士丹利作为首次公开募股的主承销商。而 Lyft 也已经在 10 月份选择摩根大通作为其主要承销商。根据这些决定的时间,看起来 Lyft 赶在 Uber 之前还是让后者心有顾忌。 上市时间节点关乎股价高低,半路杀出的 Lyft 显然加速了 Uber 的上市进程。尽管 Lyft 相较 Uber 体量差距悬殊,不过一旦上引流效果好吗市成功,便将成为网约车类别下的第一股,除提高知名度之外,首入股市者也将获得更多的资本青睐,抢占资本先机,而这一效应同样适用于 Uber。 今年以来,Uber 和解了多起诉讼,为 IPO 扫清障碍。 尽管 Uber CEO 科斯罗萨西今年 7 月份参加行业会议时曾经公开表示,并不认为 Uber 在上市之前盈利是绝对必要的。但他也坦言,公司需要一条明确可以通向盈利的道路。业内分析人士曾表示担忧,认为 Uber 一旦上市,1200 亿美元的估值有被腰斩的可能。Uber 的业务架构越铺越大,但除网约车和外卖业务 Uber Eats 之外,其他都还不成气危机公关对于企业的重要性候。 两家公司过去十年以来的激烈竞争和残酷(有时是不道德的)增长策略对双方都造成了损害。然而,一旦这些公司上市,“暗斗”将进一步转化为摆上台面的“明争”,并通过监控跟踪发生的事情。 随着资本疯狂涌入,未来网约车市场的竞争激烈程度可见一斑。

|

上一篇:美国国会:Instagram成俄罗斯“信息战”最重要阵

下一篇:海外节日营销怎么做?圣诞节广告素材创意大集

版权声明:以上主题为“火拼IPO!网约车激烈竞争格局下,Uber和Lyft融资的"的内容可能是本站网友自行发布,或者来至于网络。如有侵权欢迎联系我们客服QQ处理,谢谢。

- 揭秘美国市场:玩家月均消费4.53美元 5

美利坚合众国(UnitedStatesofAmerica),简称美国,是由华...

- 日本SE安藤武博:怎样才能做出好游戏?

怎样才能做出好游戏,这应该是困扰每个游戏开发者的...

- 胸大腿长——美国青少年玩家认为女性角

日前,一份研究报告显示,大多数的中学男生都认为游...

- BBC:非洲不再是游戏荒漠 借力移动游戏崛

科技让世界变平。随着移动游戏产业持续发展,一些传...

- 海外推广:出海日本,必须知道的关于节

节假日是做活动的良好时间点,不过日本整个6月却没有...

- SuperData:全球游戏视频内容市场收入38亿

市场研究公司SuperData在一份最新发布的报告中指出,全...

- 你所不知道的Google广告阴暗面

众所周知,Google和其他互联网公司都会跟踪用户在网络...

- 全球65个国家支付渠道吐血扫描

出海是一家致力于服务中国泛互联网企业走向海外的综...

- Gameloft关闭纽约工作室 百余人全被解雇

近日,Gameloft纽约工作室的主程KevinChen通过社交网络确...

- 美国青少年男玩家认为女性角色太性感

日前,一份研究报告显示,大多数的中学男生都认为游...

-

- 沙特风险投资基金观察

文章来源:http://www.blogjihad.com/?p=887撰写人:jihadalomar翻译:刘娟校对:冯建鹏前言...

- 胸大腿长——美国青少年玩家认为女

日前,一份研究报告显示,大多数的中学男生都认为游戏中的女性角色太过性感。...

- 印尼手游初创公司获C轮融资 日本GR

7月7日,印度尼西亚手游初创公司Touchten宣布获得C轮融资,由日本GREE领投,美国...

- 【头条】Mobvista获2亿元B轮融资

Mobvista(汇量科技)宣布获得2亿元B轮融资。Mobvista(汇量科技)成立于2013年,集团旗下...

- COLOPL收购游戏开发公司RealStyle

7月1日,日本游戏公司COLOPL宣布已完成对游戏开发公司RealStyle的收购,RealStyle成为...

- 报告称东南亚移动游戏市场收入将突

市场研究公司弗若斯特沙利文(Frost&Sullivan)近日发布了一份关于东南亚移动游戏...

- IDC:2015年第一季度日本智能机出货量

IDC日本近日发布日本国内移动终端市场、PC市场2015年一季度出货量及2015~2019年出...

- 5月美国数字游戏数据:玩家付费率提

6月12日消息,视频游戏市场研究公司SuperData在一份最新报告中称,今年5月美国玩家...

- 德国初创电竞公司Dojo Madness融资1400万

游戏陀螺原创编译,转载请注明作者和出处编译/游戏陀螺Kevin6月11日消息,据国外...

- 揭秘德国游戏市场:52%的用户在玩解

欧洲的网络游戏市场是所有游戏开发商的必争之地,许多知名的游戏都逐渐落户欧...

- 沙特风险投资基金观察

打开微信扫码或长按识别二维码

小提示:您应该对本页介绍的“火拼IPO!网约车激烈竞争格局下,Uber和Lyft融资的”相关内容感兴趣,若您有相关需求欢迎拨打我们的服务热线或留言咨询,我们尽快与您联系沟通火拼IPO!网约车激烈竞争格局下,Uber和Lyft融资的的相关事宜。

关键词: